住宅ローンの繰上げ返済は、金利負担を軽減する有効な手段ですが、投資との比較も重要です。本記事では、繰上げ返済と投資のメリットをシミュレーションで検討し、最適な返済タイミングを探りました。

住宅ローンの基本情報

- 住宅ローン金額: 5000万円

- 期間: 35年

- 金利: 0.3%、0.6%、0.7%、1.0%、3.0%

住宅ローン控除の概要

- 控除利率: 0.7%(長期優良住宅)

- 控除期間: 13年

- 控除対象金額上限: 5000万円

- 控除上限額: 35万円

繰上返済のデータ

繰上返済金額:500万円

繰上返済タイミング:1年目、3年目、5年目、7年目、9年目、11年目、13年目、15年目、20年目・・・各年初

シミュレーション結果

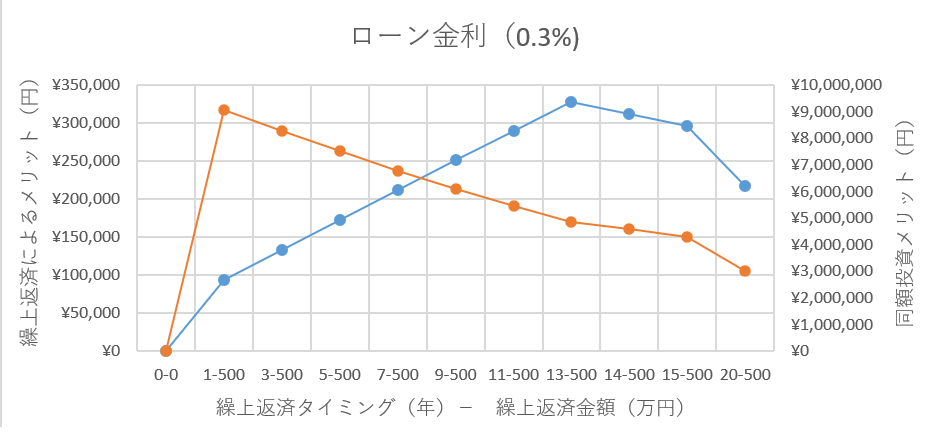

金利0.3%の場合

繰上げ返済を行わない場合と比較し、繰上げ返済を行った場合の総支払額の変化を示します。グラフにより、最もメリットが大きいタイミングを探ります。シミュレーションの結果、繰上げ返済を行う場合には金利0.3%の条件下では控除終了後の13年目に行うのが最もメリットが大きいことが分かりました。また、繰上返済を行わずに同額を投資した場合、投資によるメリットの方がはるかに大きいことが分かりました。

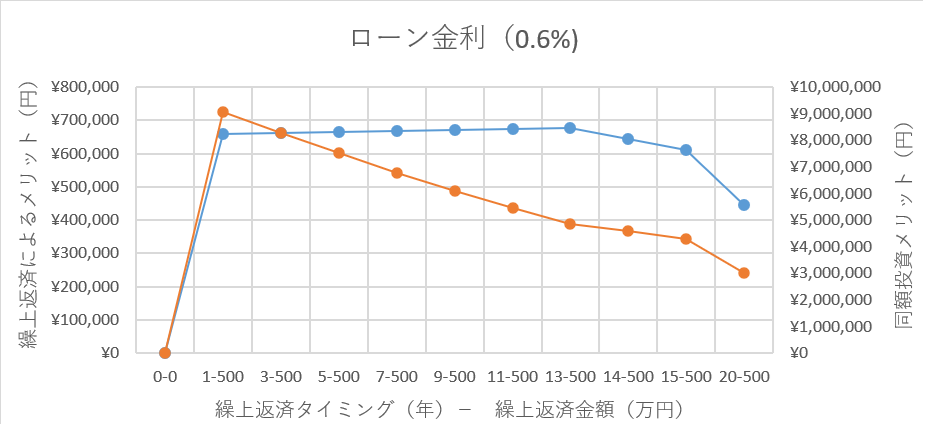

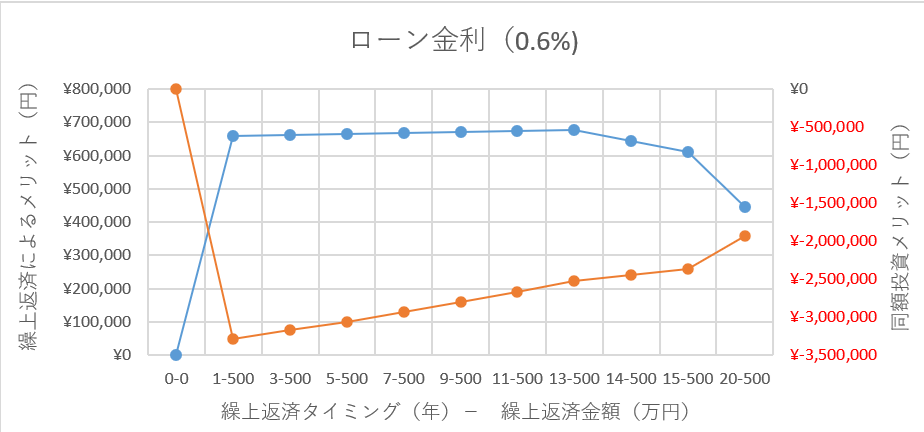

金利0.6%の場合

この金利では、繰上げ返済のタイミングによるメリットに差がなくなります。これは、住宅ローン控除の利率と住宅ローン金利が近づいたためです。差は小さいですが、0.3%の時と同様に、13年目の繰上げ返済でメリットを最大化できる可能性があります。また、住宅ローン金利が上昇すると、繰上げ返済のメリットも増加しますが、投資と比較すると、依然として投資の方が得られる金額が大きい結果となっています。

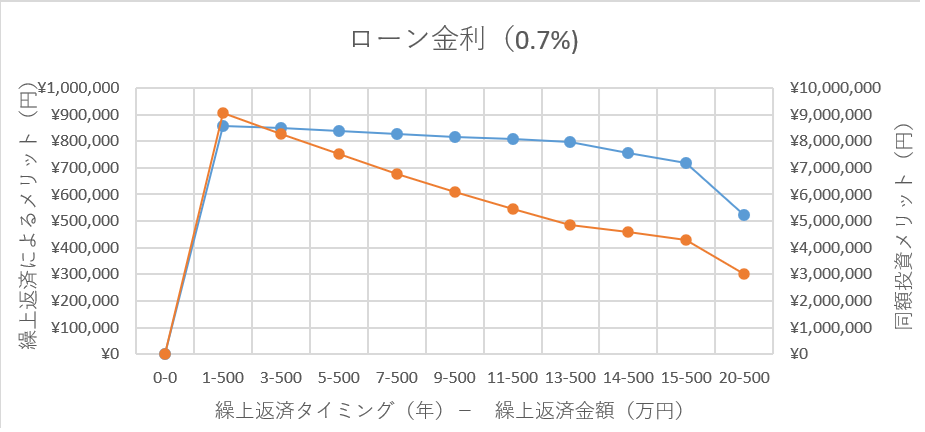

金利0.7%の場合

金利が0.7%に達し、住宅ローン金利と住宅ローン控除の利率が一致すると、時間が経過するにつれて繰上げ返済のメリットが低下します。そのため、早期に繰上げ返済を行うことが最もメリットを最大化する結果が得られました。ただし、投資と比較すると、依然として投資の方が得られる金額が大きい結果となっています。

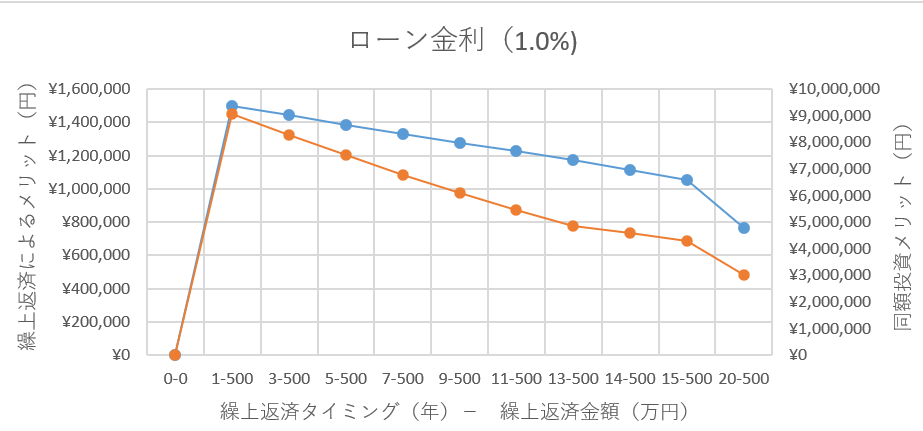

金利1.0%の場合

金利が1.0%になると、繰上げ返済のタイミングがさらに重要になります。投資のメリットは依然として大きいものの、リスクも考慮する必要があります。そのため、ローン控除と投資の両方を検討することが重要です。

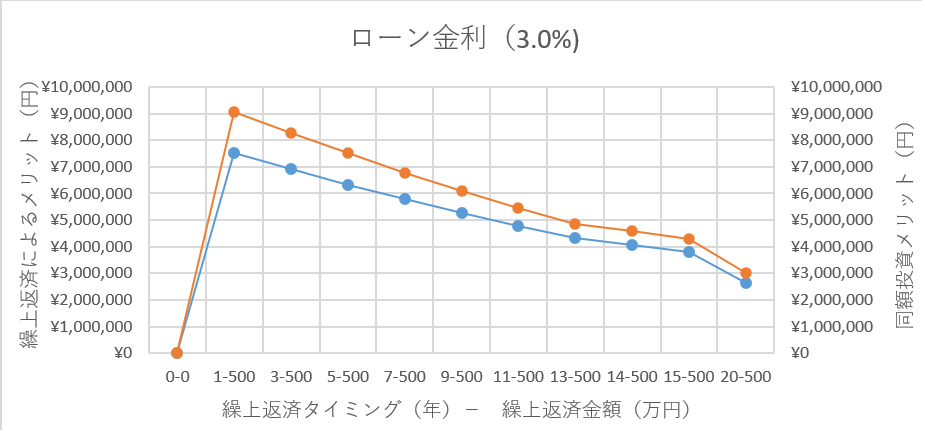

金利3.0%の場合

金利が3.0%に達すると、投資メリットとほぼ同等になり、金額的にも拮抗しますが、わずかに投資のメリットが大きいです。ただし、長期的に見た場合、投資には高いリスクが伴うため、住宅ローンの繰上げ返済が投資に対して競争力を持ちます。

まとめ

シミュレーション結果から、住宅ローン金利が低い場合は、ローン控除が終了してから繰上げ返済を行うことでメリットを最大化できることがわかりました。金利が高くなると、早期に繰上げ返済を行うことでメリットを最大化するのが効果的です。ただし、住宅ローンも借金であり、精神的な負担や収入環境の変化も考慮する必要があります。返済可能であれば、早期に返済する方が良いでしょう。

投資については、住宅ローン金利が3%を超えるまでは投資のメリットが大きいことがわかりましたが、これは投資リターンが3%の場合のシミュレーションに基づいています。現実には下図のように投資がマイナスになる可能性もあるため、金額だけを追いかけるのではなく、生活全体を考慮して早期返済や繰上げ返済も検討する必要があります。

コメント